Fuente: www.df.cl

Operación provocó una de las mayores pérdidas de patrimonio bursátil de su historia: US$ 1.200 millones.

Falabella está imparable. El gigante ligado a las familias Del Río y Solari remeció ayer el mercado con una jugada clave en su apuesta online: la adquisición de Linio, uno de los principales marketplace de Latinoamérica, mediante una inversión de US$ 137 millones.

“Con esta adquisición, la compañía avanza en su objetivo de ser líder en el comercio electrónico de la región”, dijo al anunciar la compra. Nada más cierto, si se considera que Linio –firma de capitales mexicanos, que opera de manera similar a actores online como MercadoLibre- tiene presencia en ocho países: Chile, México, Colombia, Perú, Argentina, Venezuela, Ecuador y Panamá.

De hecho, en Chile, se ubica en como el quinto competidor de más peso en venta digital. Mientras que en Perú y Colombia es el tercero, superando incluso a gigantes como AliExpress y Amazon.En principio, la empresa se concentrará en potenciar la operación de estos tres países. En tanto, en aquellos donde Falabella no está presente, las operaciones de Lineo se mantendrán sin cambios.

Dentro de las variables que precipitaron esta decisión están las sinergias que Falabella busca alcanzar con este actor del e-commerce regional. Entre ellas: “potenciar las ventas de Falabella Retail, Sodimac y Tottus, convirtiéndose en una vitrina común para los productos de las empresas del grupo”, expuso el nuevo CEO del holding, Gaston Bottazzini.

Linio, por su parte, mantendrá la marca y equipos de trabajo, mientras se verá fortalecido por Falabella en temas de logística, red de tiendas, acceso a nuevos proveedores y surtido de productos, conocimiento del cliente y facilidad de medios de pago. El responsable de esta integración será Gonzalo Somoza, gerente general corporativo de Falabella Retail.

¿Cómo se financiará la operación?

Considerando también el reciente incremento de participación en Construdecor en Brasil y la llegada de Ikea a Chile, Perú y Colombia, la firma controlada por las familias Solari-Del Río recurrirá a un aumento de capital de 84,3 millones de acciones, equivalentes a US$ 800 millones.

“Para apoyar este aumento de capital, el pacto controlador ha confirmado que suscribirá aproximadamente US$ 100 millones, dejando el remanente para ser colocado entre los accionistas minoritarios y el mercado”, informó la compañía.

Junto a ello, se propondrá a los accionistas que se autorice a todos los titulares de acciones que quieran vender paquetes de a lo menos 18 millones de papeles, hacer una venta secundaria simultánea con el aumento de capital.

El grupo HCQ (familia Cuneo Solari), perteneciente al pacto controlador, es el único miembro de dicho pacto que participará en esta venta secundaria, con un paquete de 21 millones de acciones, anunció.

Caída arrastra al IPSA

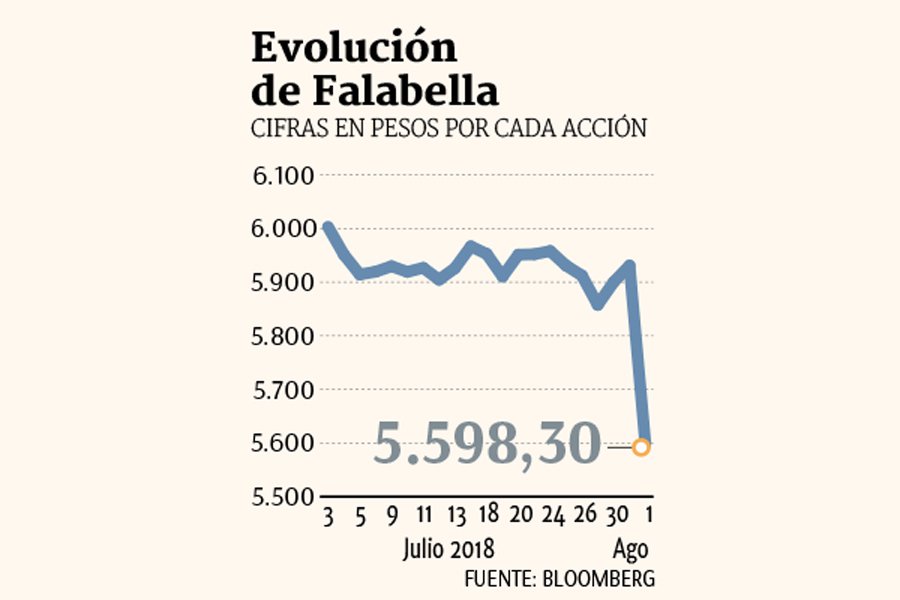

El marcado tropiezo de 5,6% que vivió ayer en bolsa Falabella fue el principal punto de presión para el IPSA ayer, según cálculos de Bloomberg. La baja le significó a la compañía una pérdida de US$ 1.280 millones en capitalización bursátil. Según comentan agentes, la caída se dio por el anuncio del aumento de capital, dado que el mercado se apresta a que aumente la oferta de papeles de Falabella en la plaza bursátil nacional. En el intradía, el papel estaba operando estable antes del anuncio, momento en que se precipitó a la baja hasta cerrar la jornada en $ 5.598,3, su menor nivel desde el 12 de diciembre.

Expertos aseguran que plataformas mantendrán independencia

Fortalecer Linio con una amplia red de tiendas y una mayor oferta de marcas propias son algunas de las ventajas destacadas por expertos mediante las cuales Falabella sacaría partido a esta compra.

«Linio no tenía bien resuelto el tema del pick-up -recogida del producto-, dependía mucho de la empresa donde uno compraba. Ahora con Falabella pueden tener una red muy buena de puntos de entrega» dice Diego Artigas, gerente general en Chile de Integration Consulting.

Y agrega también que le permitirá dar un salto en su propuesta de marketplace que aún no se encontraba tan desarrollada.

Claudio Pizarro, profesor del CERET, Ingeniería Industrial, Universidad de Chile, profundiza que la adquisición, responde a una nueva etapa de «ecosistema» del comercio electrónico, donde existirán «una serie de actores funcionando» bajo una misma plataforma. Analiza que los primeros pasos de Falabella serían «poner todas las marcas propias en Lineo».

Ambos sostienen que ambas plataformas deberían mantener su independencia, a la vez que buscan sinergias.

«Linio sirve a un tipo de cliente distinto al de Falabella. Es más especializado en ciertas categorías» dice Artigas. Pizarro añade que «se van a cuidar y potenciar por separado».