Fuente: Expansion.mx

La banca acelera su transformación digital para ganar la carrera a las startups y a los gigantes tecnológicos.

La Gran Recesión de 2008 dejó en bancarrota a varios gigantes financieros y desató un sentimiento ‘antibanca’ en todo el mundo, con movimientos como Occupy Wall Street. Y varios emprendedores aprovecharon esto para darles a estas entidades donde dolía: en el negocio.

Así crecieron las primeras empresas tecnológicas de servicios financieros, o Fintech, que se presentaron como disruptores de una industria tradicional que, en muchos aspectos, se había olvidado del cliente. “El discurso inicial de los emprendedores Fintech era que estaban bastante resentidos con los bancos. Para ellos, estaban abusando de la gente, así que su discurso era: ‘Nos vamos a comer a los bancos’”, recuerda Juan Guerra, quien, en aquel entonces, estaba cursando una maestría en Londres, uno de los escenarios centrales de esta crisis, y que poco después fundó una Fintech.

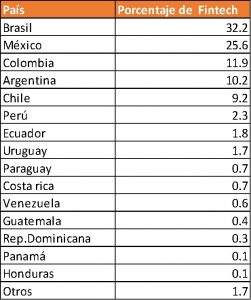

El objetivo era muy ambicioso –y, quizás, inalcanzable–, pero es innegable que, en poco tiempo, se produjo una revolución en el mundo financiero: por todas partes surgieron centenares de pequeñas y medianas firmas Fintech . En México hoy superan las 330, un 40% más que el año pasado, y ya supone el segundo mayor ecosistema de la región después de Brasil, según Finnovista, una organización que promueve el desarrollo del sector. En menos de una década, las tecnológicas financieras pueden alcanzar hasta un 30% del pastel bancario en el país, de acuerdo con la incubadora de negocios Innsomnia.

El objetivo era muy ambicioso –y, quizás, inalcanzable–, pero es innegable que, en poco tiempo, se produjo una revolución en el mundo financiero: por todas partes surgieron centenares de pequeñas y medianas firmas Fintech . En México hoy superan las 330, un 40% más que el año pasado, y ya supone el segundo mayor ecosistema de la región después de Brasil, según Finnovista, una organización que promueve el desarrollo del sector. En menos de una década, las tecnológicas financieras pueden alcanzar hasta un 30% del pastel bancario en el país, de acuerdo con la incubadora de negocios Innsomnia.

Ante esta situación, la banca no se quedó de brazos cruzados y adoptó el lema “si no puedes con el enemigo, únete a él”. Las grandes instituciones financieras aceleraron sus inversiones para ampliar su negocio digital y sacaron la billetera para hacerse con talento joven, como el de Juan Guerra, que hoy es el director de Innovación de Citibanamex.

“Las instituciones financieras se han asomado a ver cómo funcionan las Fintech, no necesariamente como competencia, sino como motores de innovación que les ayuden a mejorar su servicio”, señala Bernardo González, otrora presidente de la Comisión Nacional Bancaria y de Valores (CNBV).

Un ejemplo de este interés de la banca es la compra de la mexicana Open Pay por parte de BBVA Bancomer, en 2016. Hace cuatro años, esa start-up dedicada a pagos electrónicos entró a un programa de colaboración que, anualmente, organiza BBVA en el piso 33 de su rascacielos en Reforma.

Aunque no resultó ganadora, dos años más tarde, el banco vio su potencial en el sistema de pagos electrónicos y la adquirió. “En este año y medio se convirtió en nuestra plataforma de comercio electrónico. Nos vino a complementar en algo donde teníamos deficiencias”, reconoce Hugo Nájera, director general de Desarrollo de Negocios de BBVA Bancomer.

No fue la única entidad en moverse en esta dirección: este año, Santander abrió las puertas de su laboratorio de innovación a cuatro fintech, tras lanzar por primera vez un programa para colaborar con el ecosistema; y Citibanamex, de la mano de Village Capital, BlackRock y PayPal, premió con 75,000 dólares a las fintech Vexi y Siembro.

En los últimos cinco años, la inversión de los grandes bancos en tecnología suma 58,440 millones de pesos. “Si los bancos no empezamos a mirar hacia allá, y seguimos pensando que éste es un nicho protegido por la regulación, nos estaremos equivocando totalmente”, afirma Nájera.

“Muchos nos llaman dinosaurios, pero después se sorprenden”, dice Javier Castrillo, director ejecutivo de Transformación, Innovación y Banca Digital de Santander. Como ejemplo está la ‘fábrica digital’ de esta entidad, llamada Spotlight, donde el saco, la corbata e, incluso, los cubículos han desaparecido.

Su ‘centro de operaciones’ es una oficina colaborativa, que no se encuentra en el corporativo, con sala de juegos y espacios abiertos. Allí, un grupo de desarrolladores informáticos y expertos en finanzas trabaja en conjunto para desarrollar servicios digitales.

Estos ‘laboratorios’ se repiten en otras instituciones, como Citibanamex, BBVA Bancomer y Scotiabank. Se trata de células multidisciplinarias –que incluyen expertos en mercadotecnia, leyes, programación o finanzas– que trabajan de manera autónoma y flexible y desarrollan, en meses, proyectos que, de forma tradicional, podrían llevar años.

“Hacia adentro hay dos cambios importantes: uno es que muchos bancos han cambiado su estructura organizativa donde las áreas de desarrollo tecnológico están vinculadas directamente con el negocio para ser más ágiles, y además han creado células multidisciplinarias”, explica Óscar Diez, director general de Indra México, consultora que trabaja con varias entidades en la transformación digital de sus plataformas.

Por ejemplo, uno de los primeros cambios que atendió con urgencia el equipo de Innovación de Citibanamex fue mejorar su aplicación móvil, que se posicionaba entre las peor calificadas en la tienda electrónica de Apple. En 12 meses, el área de Juan Guerra eliminó todos los errores y colocó la app entre las mejor rankeadas. Ahora trabajan en crear una plataforma para que toda la información del banco esté disponible para cualquier área del grupo, una especie de ‘lago de datos’, cuenta Guerra.

Otro caso es el de HSBC. Su director de Estrategia Digital, Juan Carlos Espinoza, llegó en diciembre de 2016, tras salir de las filas del banco digital Bankaool. Una de sus primeras acciones fue una aplicación que le permite al usuario prender y apagar su tarjeta de crédito o débito. “El banco lleva dos años en un proceso de transformación de la banca de consumo hacia una estrategia digital y desarrollo de banca móvil”, señala.

Muchas veces, estos bancos trabajan en alianza con algunas fintech. Y es que la nueva tendencia es más de colaboración que de enfrentamiento. Hace menos de un año, Mijael Feldman, cofundador y CEO de la plataforma chilena de microcréditos Übank, se acercó a Juan Guerra, a quien conoció en Inglaterra, para explorar si su compañía podría colaborar con Citibanamex. Pero no era el momento adecuado, pues aún persistían procesos burocráticos tortuosos que dificultaban la labor conjunta, recuerda Guerra.

Ahora, eso ha cambiado. “Me acaban de escribir de nuevo para ver si podemos analizarlo, y ahora les dije que sí. Ya estamos en buena posición y podemos explorar una colaboración”, cuenta el directivo de Citibanamex.

Ambos se necesitan mutuamente: las fintech deben conectar sus aplicaciones y servicios alrededor de las instituciones financieras para poder crecer, y los grandes bancos requieren su talento innovador, algo que los directivos no siempre admiten, comenta Álvaro Rodríguez, cofundador de IGNIA, un fondo especializado en financiar start-ups en etapas tempranas.

El directivo cuenta el caso de una start-up de su portafolio, de la que prefiere omitir el nombre: los emprendedores se acercaron a un banco para ofrecerle una solución de pagos electrónicos, pero el banco desechó la idea y consideró que podía desarrollarla por cuenta propia. Un año y medio más tarde, los banqueros reconocieron que no lo habían podido lograr. “Deben de darse varios tropezones para decidirse por una alianza. No tienen el talento ni la mentalidad de poner al cliente en el centro, y, al final, saldrán a comprar a una empresa que tenga estas capacidades”, explica.

La amenaza real

En 2017, Bill Gates sacudió a la industria al decir: “Los servicios financieros son necesarios; los bancos, no”.

Y aunque muchos rechazaron esta frase, los movimientos de las grandes tecnológicas, como Apple, Amazon y Facebook, para entrar al negocio de captar dinero y otorgar préstamos encendieron las alarmas .

“La gran amenaza no son estos pequeños jugadores Fintech. Son los gigantes digitales: Amazon, Facebook, Uber”, destaca Rodrigo Kuri, director corporativo de Estrategia y Transformación Digital de la unidad mexicana de Citigroup. “Eso es lo que hay que cuidar en la ley, que no haya un aprovechamiento de los gigantes digitales de entrar en un espacio que hoy es de los bancos”, añade.